O que você espera? De acordo com Joseph Biden, conforme transmitido pelo teleprompter, já estamos esclarecidos:

"Não," Biden disse quando perguntado por Jake Tapper, da CNN, se os americanos deveriam se preparar para uma recessão.

“Ainda não havia acontecido”, acrescentou o presidente mais tarde. “Não acho que haverá uma recessão. Se for, será uma recessão muito leve. Ou seja, vamos descer um pouco.”

Não, nem perto. A inflação virulenta que foi desencadeada no mundo pelos bancos centrais e pela máquina de guerra de Washington está agora tão profundamente enraizada que exigirá o que o secretário do Tesouro do presidente Eisenhower na época chamou de “recessão de cabelo encaracolado” para trazê-la de volta. .

Hoje Relatório PPI para setembro deve remover qualquer motivo de dúvida. Ou seja, o Fed elevou a taxa de juros em 300 pontos-base nos últimos seis meses, mas as pressões inflacionárias a montante incorporadas no índice de preços ao produtor nem se mexeram.

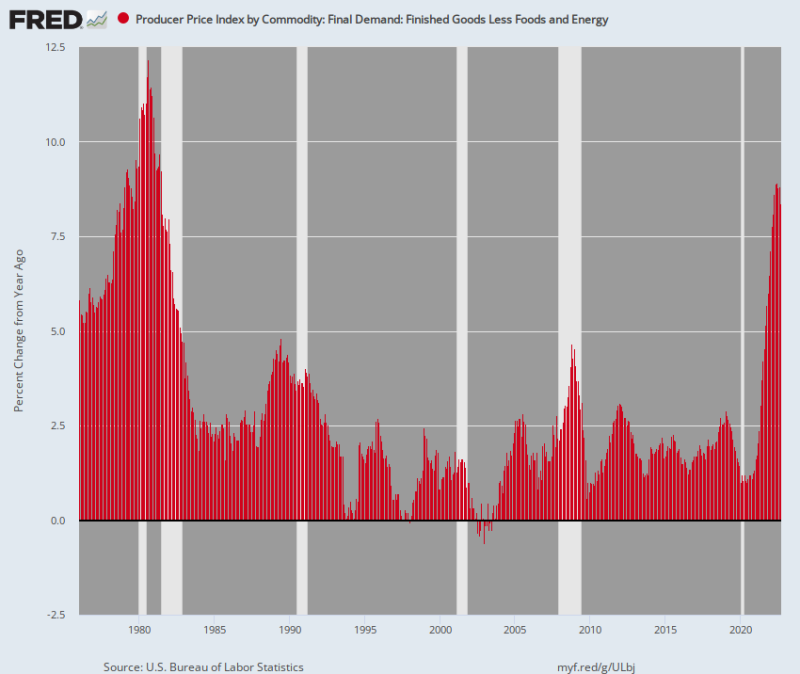

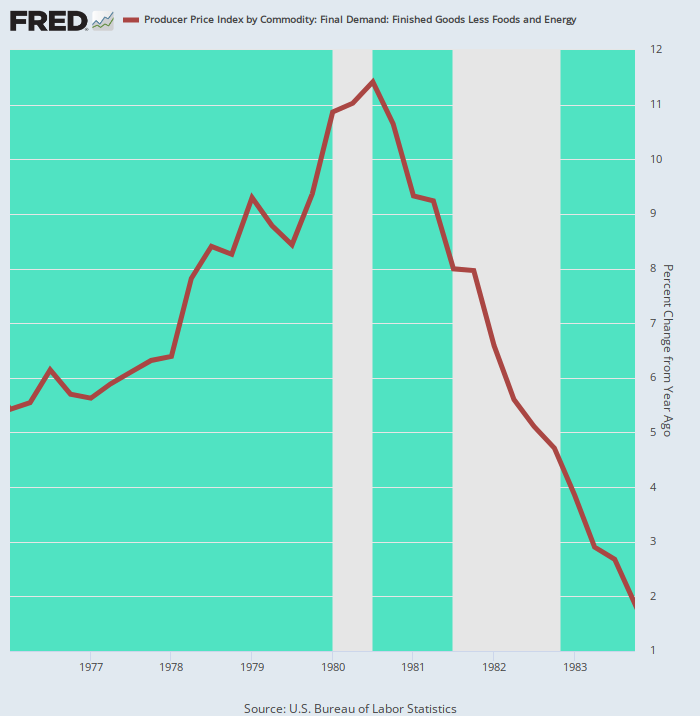

De fato, o chamado “núcleo de inflação” para bens acabados menos alimentos e energia 8.4% S/S. Esse é o nível mais alto desde 1981 julho.

Sim, a política monetária funciona com defasagem. Mas ainda não há como ler o gráfico abaixo e concluir que o Fed está perto de terminar sua campanha antiinflacionária. De fato, da base (janeiro de 1976) ao topo (abril de 1980) do ciclo inflacionário da década de 1970, o aumento do núcleo do PPI foi de 600 pontos base (@5.0% a @11.0%).

Por outro lado, da baixa em fevereiro de 2020 a setembro de 2022, o PPI principal aumentou em 740 pontos base (de 1.0% para 8.4%) em uma base Y/Y. Além disso, levou apenas 31 meses para acontecer, em comparação com 51 meses durante o ciclo 1976-1980.

Portanto, o que temos é exatamente o oposto da hedionda inflação “transitória” de Powell. Estamos falando aqui do chamado índice central, excluindo assim o ciclo ainda mais vicioso de alimentos e energia.

No fundo, portanto, essa inflação é virulenta, embutida e não será facilmente eliminada, mesmo por um colapso milagroso dos preços da gasolina ou dos supermercados.

Índice de Preços ao Produtor Principal para Bens Finais Menos Alimentos e Energia, 1976-2022

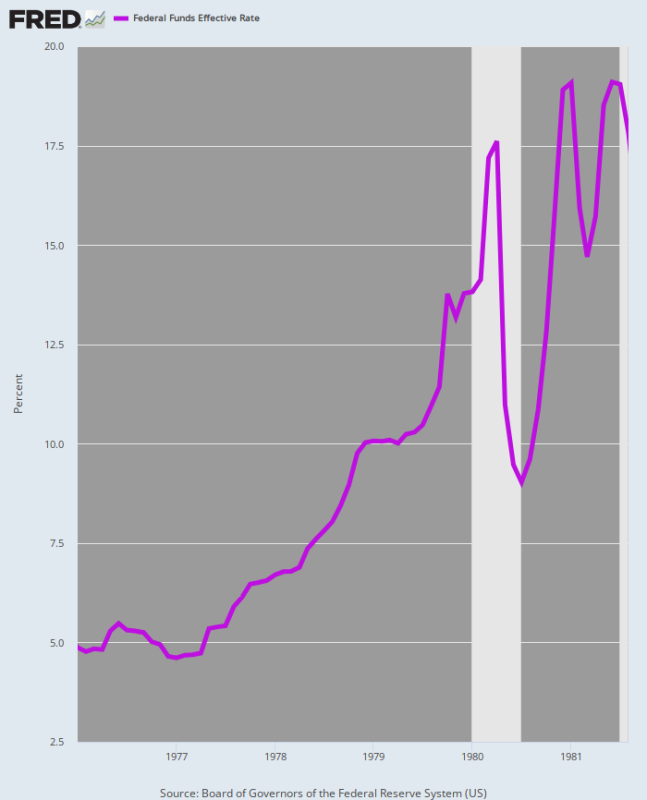

Nesse contexto, é preciso lembrar o que aconteceu na última vez que o Fed foi confrontado com um aumento de mais de 600 pontos-base na inflação do núcleo do PPI: ou seja, Volcker elevou a taxa de fundos federais em 1400 pontos de base, não meros 300; e levou seis anos para finalmente trazer a inflação de volta à Terra.

Para ter certeza, não temos ideia de quão alto e quanto tempo o Fed precisará para controlar a inflação durante este ciclo. Mas certamente será muito, muito superior a 300 pontos-base e a dor se espalhará por anos, não meses, como tem sido o caso até agora.

Taxa de Fundos do Fed, janeiro de 1976 a agosto de 1981

A razão pela qual a inflação provou ser tão intratável durante a era Volcker é que a estagflação ficou profundamente enraizada na economia, o que significa que o tipo de recessão “pequena” que Joe Biden estava comentando ontem não estava à altura da tarefa.

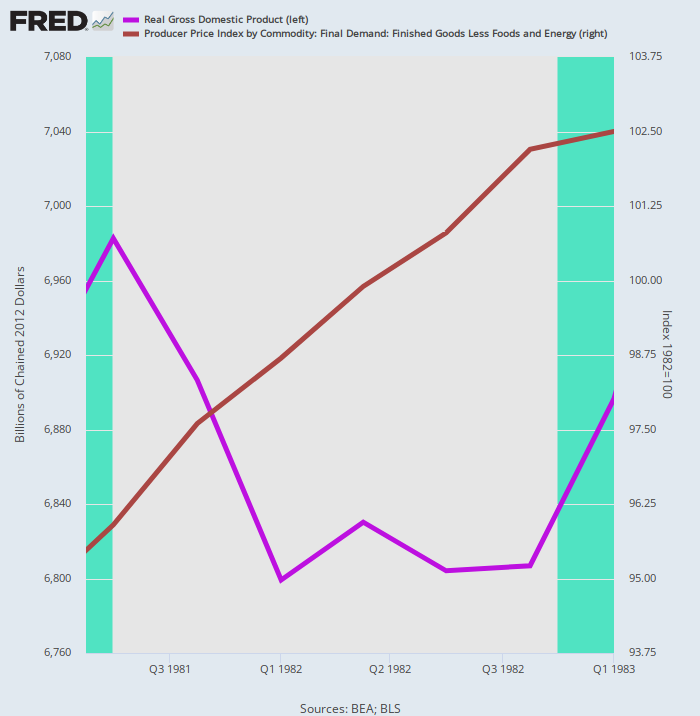

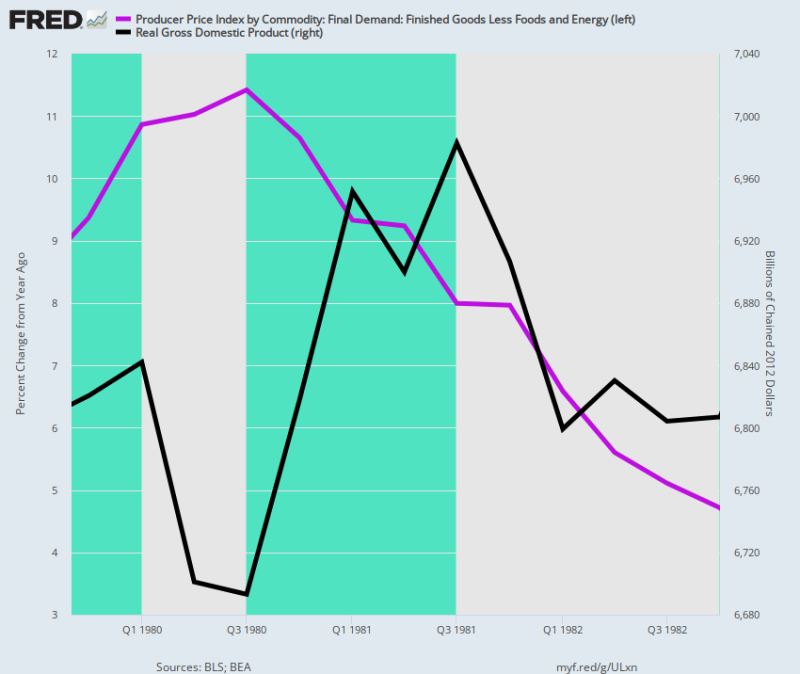

O fato é que temos uma demonstração histórica ao vivo sobre por que as esperanças de “aterrissagem suave” do Fed, dos permabulls e da torcida de Biden são pura fantasia. Estamos nos referindo ao fato de que Volcker projetou uma mini-recessão na primavera de 1980, mas não afetou o momento da inflação.

Conforme mostrado abaixo pela linha roxa, o PIB real atingiu o pico no primeiro trimestre de 1 e depois caiu no terceiro trimestre de 1980 durante a mini-recessão de Volcker. Durante esse intervalo de dois trimestres de “raso e curto”, o PIB real contraiu apenas 3%. Mas a taxa de inflação (linha marrom) continuou subindo, subindo a uma taxa anualizada de 9.5% durante o período.

Ou seja, a mula precisava de um 2X4 mais forte entre os olhos, uma terapia que Volcker logo percebeu que era inevitável.

PIB real versus PPI principal, 4º trimestre de 1979-4º trimestre de 1980.

A segunda rodada do medicamento anti-inflacionário Volcker tirou outra fatia da produção real – desta vez 2.6% do pico do terceiro trimestre de 3 ao fundo do quarto trimestre de 1981. Ainda assim, a inflação resistiu teimosamente ao remédio recessivo, subindo a um ritmo 5.3% taxa anual durante a recessão de cinco trimestres.

PIB real versus PPI principal, 3º trimestre de 1981 a 4º trimestre de 1982

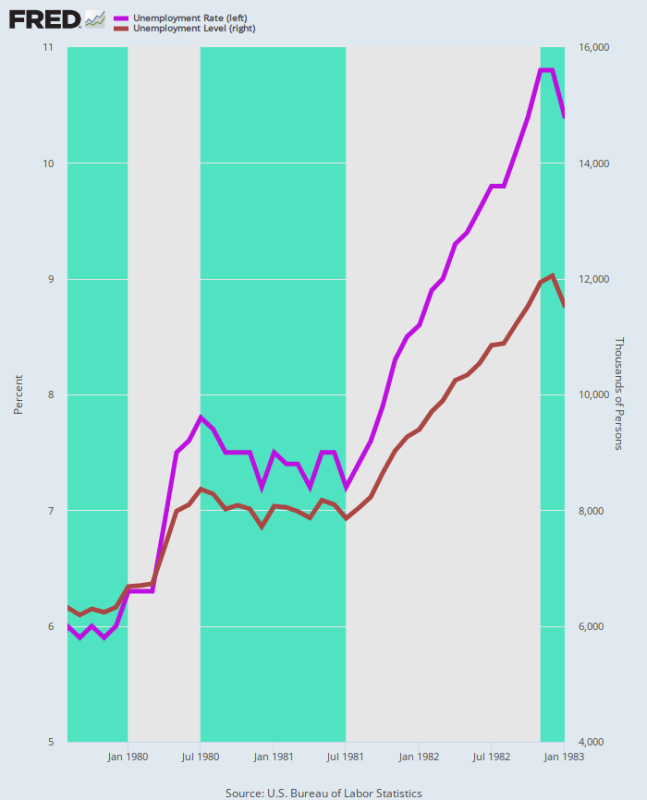

Além disso, o impacto no mercado de trabalho foi severo. Ao longo da recessão, a taxa de desemprego U-3 subiu de 6.0% em agosto de 1979, quando Volcker assumiu o comando do Edifício Eccles, para 10.8% em dezembro de 1982.

Da mesma forma, o número de desempregados quase dobrou nesse período, passando de 6.3 milhões para 12.1 milhões. Assim, purgar a inflação virulenta que se tornou incorporada no nexo salário-preço-custo não se parecia em nada com a pequena recessão de Joe Biden, nem com o “aterrissagem suave” que os touros de Wall Street nunca param de vender.

Taxa de desemprego e nível de desemprego, agosto de 1979 a janeiro de 1983

Por acaso, o núcleo da inflação do PPI não retornou à zona de 2.00% até o quarto trimestre de 4. Ou seja, Volcker levou duas recessões e quatro anos para lutar com o núcleo da taxa do PPI de volta à meta de inflação pretensa atual do Fed. Por qualquer definição do termo, isso não é “curto e superficial”.

Mudança Y/Y no Core PPI, 1976 a 1983

No final das contas, a conquista da inflação dos anos 1970 por Volcker teve um preço alto para a macroeconomia porque não havia alternativa uma vez que a espiral inflacionária se enraizou.

Na verdade, o gráfico abaixo mostra o custo da recessão de duplo mergulho claro como o dia: a saber, o PIB real de US$ 6.82 trilhões no quarto trimestre de 4, quando Volcker acionou os freios monetários, ainda estava em US$ 1979 trilhões no quarto trimestre de 6.81, quando o economia finalmente atingiu o fundo. Ou seja, três anos de crescimento líquido zero do produto real.

Mas mesmo assim, o núcleo do PPI - que é inferior ao CPI - ainda estava em 4.7% no quarto trimestre de 4. Consequentemente, Volcker não conseguiu que a taxa de fundos do Fed ficasse abaixo de 1982% até outubro de 6.0.

Mudança Y/Y no PPI Core versus Nível do PIB Real, 4º trimestre de 1979 a 4º trimestre de 1982

Escusado será dizer que a era Volcker provou que a “estagflação” é uma fera teimosa, uma vez que se infiltra na estrutura de preços da economia. É por isso que o anúncio de hoje da Pepsi deve ter a última palavra.

A gigante de refrigerantes e lanches disse que espera um crescimento de receita de 2022% em 12, devido a um aumento de 17% no preço médio em todo o seu portfólio de produtos!

A matemática obviamente fala por si mesma, embora a Pepsi compreensivelmente tenha procurado interpretar o encolhimento implícito de 5% no volume como um “leve declínio” no volume geral de vendas,

Em suma, uma má estagflação está aqui. Como o Fed estará travado em uma batalha para domar o lado dos preços da equação, mesmo que a produção real vacile nos próximos meses e anos, duvidamos seriamente que a contração econômica a ser registrada no relógio de Joe Biden seja descrita nos livros de história. como um "recessão muito leve.”

republicados de StockmansContraCorner

Publicado sob um Licença Internacional Creative Commons Attribution 4.0

Para reimpressões, defina o link canônico de volta ao original Instituto Brownstone Artigo e Autor.