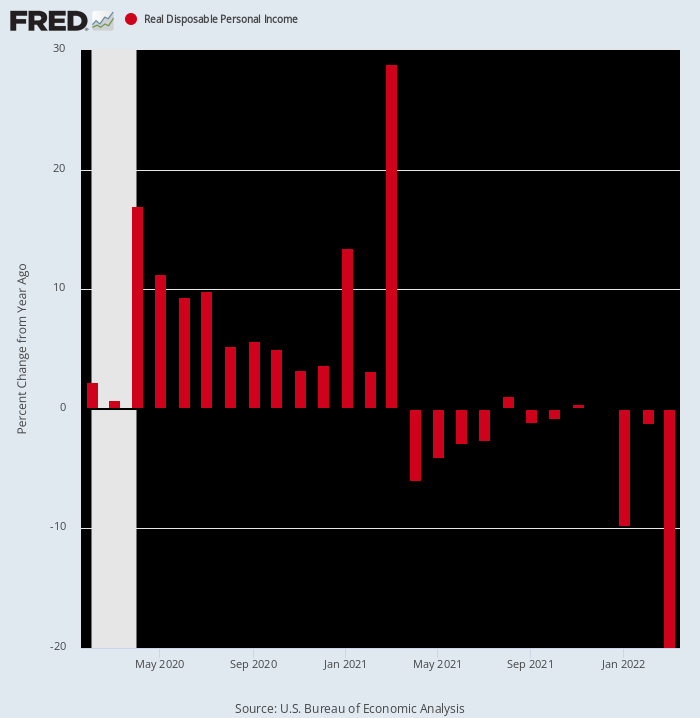

Bem, aqui está outro choque. Este relatório do Departamento de Comércio mostrou que rendimento pessoal disponível real em março entrou em -19.9% versus março de 2021.

Esse encolhimento impressionante, é claro, ainda é outro testemunho do velho ditado sobre “o que vai, volta”. Ou seja, em março passado, a renda real disponível aumentou quase 29% devido aos enormes pagamentos de estímulo de Biden. Mas desde então a inflação disparou para os céus, mesmo quando Washington perdeu a coragem na frente do estímulo fiscal.

Mudança Y/Y na renda real disponível, fevereiro de 2020 a março de 2022

O que isso lembra, é claro, é que não estamos em um ciclo de negócios comum. Washington simplesmente enlouqueceu na frente fiscal e monetária em resposta aos deslocamentos econômicos causados pelo apoio tolo de Trump aos bloqueios do Covid. Essas erupções maciças de estímulo, por sua vez, criaram turbulências e flutuações sem precedentes nos fluxos trimestrais de receita e gastos.

E, sim, o Donald é dono da loucura do Lockdown de 2020, que fez com que o PIB caísse a uma taxa anual de 37% durante o trimestre de abril a junho daquele ano. Afinal, ninguém disse que ele tinha que ouvir burocratas estatistas como o Dr. Fauci e a Dama do Lenço, mas ele era simplesmente muito desinformado, preguiçoso e tímido para mandá-los embora.

De qualquer forma, nunca na história americana houve uma explosão de coisas gratuitas de pagamento por transferência como ocorreu no relógio de Donald durante 2020 e no primeiro trimestre de 1. E, sim, você pode carregá-lo com uma boa parte da culpa, mesmo pelos US $ 2021 bilhão de Biden. gastando palooza em março de 1.9. Isso porque estava centrado em completar o segundo cheque de stimmy de US $ 2021 por pessoa que o Donald havia zurrado em voz alta durante a campanha eleitoral de 2,000.

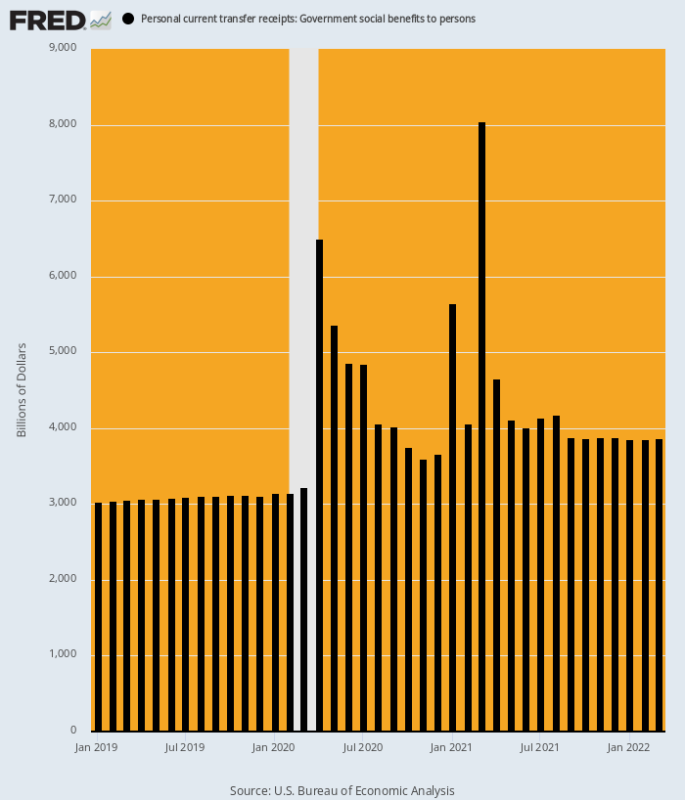

Conforme mostrado abaixo, a taxa anualizada dos pagamentos totais de transferência do governo (incluindo a parcela estadual e local do bem-estar e do Medicaid) foi de cerca de US$ 3 trilhões, mas depois de fevereiro de 2020 subiu para um CEP totalmente diferente. Desta forma, comparado aos US$ 3.15 trilhões taxa de fevereiro de 2020, os enormes surtos de pagamentos de transferência ocorreram da seguinte forma:

- Abril de 2020: US$ 6.49 trilhões, alta de 106%;

- Janeiro de 2021: US$ 5.65 trilhões, alta de 79%;

- Março de 2021: US$ 8.05 trilhões, um aumento de 155%.

Infelizmente, até mesmo os surtos de loucura fiscal de Washington chegam ao fim. Consequentemente, a taxa de execução de pagamentos de transferência relatada esta manhã para março de 2022 foi de apenas US$ 3.86 trilhões, um número -US$ 4.19 trilhões e 52% abaixo de março de 2021.

Escusado será dizer que nem a economia americana nem os modelos dos economistas são construídos para lidar com flutuações de magnitudes tão gigantescas. Assim, a economia americana está agora voando às cegas em uma direção que inclui inflação crescente e uma reversão abrupta do enorme estímulo monetário e fiscal que distorceu drasticamente a atividade econômica nos últimos dois anos.

Pagamentos totais de transferências governamentais a taxas anualizadas, janeiro de 2019 a março de 2022

No momento, o colapso dos stimmies e dos pagamentos de transferência não desacelerou apreciavelmente o coelhinho dos gastos do setor doméstico. Durante março, os gastos aumentaram 1.1% em relação a fevereiro e aumentaram 9.1% em relação ao ano anterior.

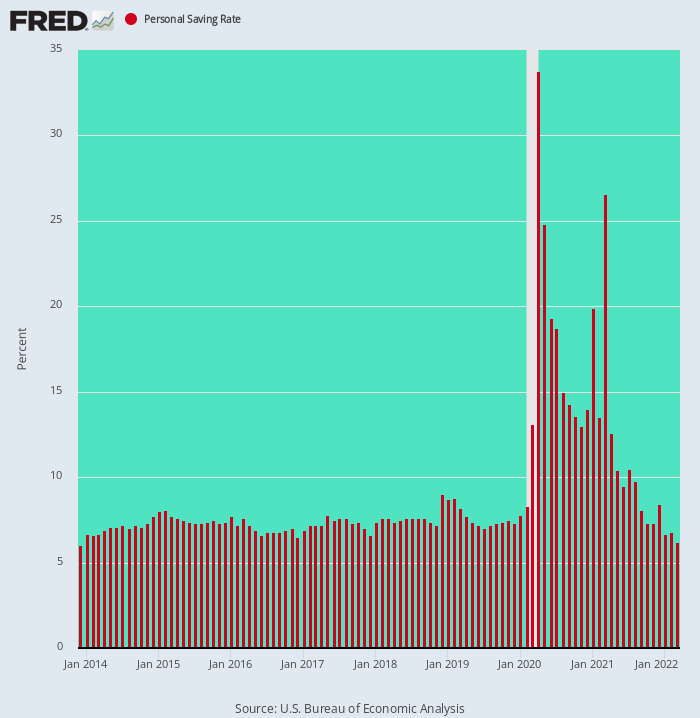

Mas isso só aconteceu porque as famílias reduziram suas taxas de poupança para 6.2% da renda disponível – o nível mais baixo desde dezembro de 2013 e quase metade das taxas de 10% a 12% que prevaleciam antes da virada do século.

Dito de outra forma, a protuberância temporária na taxa de poupança calculada que ocorreu de abril de 2020 a março de 2021 foi um puro artefato da loucura fiscal de Washington: coisas grátis estavam sendo empurradas para contas bancárias domésticas mais rápido do que até mesmo as famílias esbanjadoras dos Estados Unidos podiam se desfazer delas.

Mas, para todos os efeitos práticos, isso agora é história antiga. O setor doméstico já está de volta ao seu modus operandi salário a salário, o que significa que quando a próxima rodada de demissões entrar em cena, ele passará diretamente para a redução dos gastos com consumo.

Taxa de Poupança Pessoal, dezembro de 2013 a março de 2022

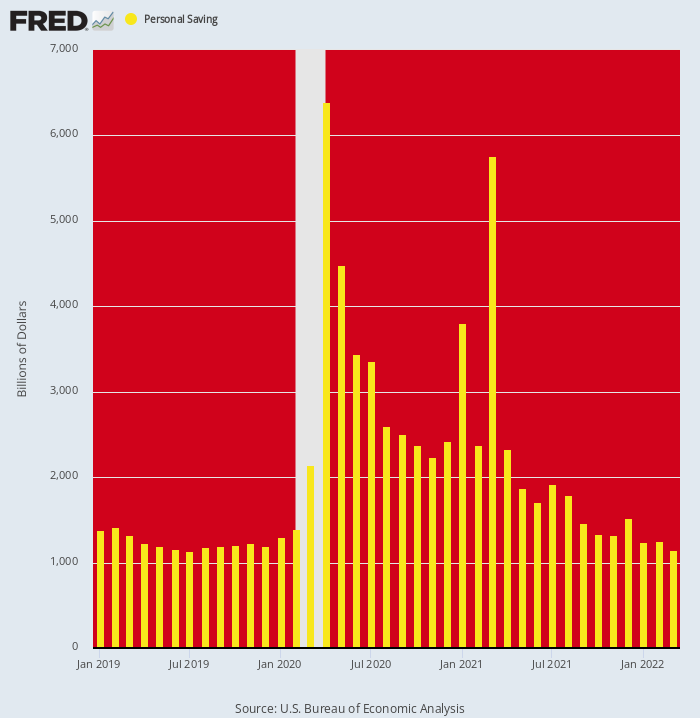

Sem dúvida, é esclarecedor olhar para o nível absoluto de poupança pessoal (a taxas anualizadas) e as incríveis flutuações que perturbaram os dados devido aos stimmies. Esses dados deixam claro que os níveis atuais supostamente “fortes” de gastos das famílias estão sendo alimentados uma única vez pela redução das economias.

A saber, a taxa de execução das poupanças pessoais era de cerca de $ 1.19 trilhões por ano em dezembro de 2019, refletindo a modesta taxa de poupança de 7-8% que prevaleceu durante a recuperação pós-2008-2009. Mas esse número subiu para $ 6.39 trilhões e $ 5.76 trilhões durante abril de 2020 e março de 2021, respectivamente, quando o Congresso explodiu o setor doméstico com coisas grátis do final de uma mangueira de incêndio fiscal.

A mensagem óbvia do gráfico, no entanto, é que essa aberração acabou. Durante março de 2022, de fato, o nível de economia caiu para US$ 1.15 trilhão (anualizado). Na verdade, isso estava abaixo de sua taxa de tendência pré-Covid, e um -US$ 4.61 trilhões ou 80% abaixo do nível de março de 2021.

Em uma palavra, os gastos das famílias e os números do PIB foram imensamente lisonjeados nos últimos meses por uma redução sem precedentes dos níveis de poupança inchados que foram gerados pelos cheques de estímulo. Mas esse truque em particular pode ser realizado apenas uma vez, e as barras amarelas descendentes no gráfico abaixo deixam claro que ele está se desenrolando com força total.

Nível de Poupança Pessoal, 2019-2022

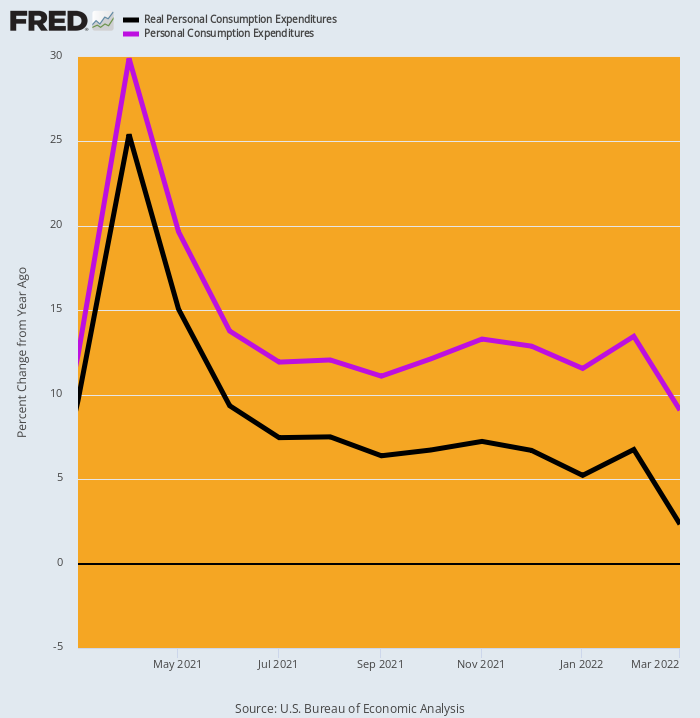

De fato, o esgotamento do recolhimento da poupança combinado com o aumento da inflação já está aparecendo na verdadeira medida dos gastos das famílias – PCE real (despesas de consumo pessoal).

Não obstante o 9.1% taxa de ganho nominal Y/Y do PCE (linha roxa) informada esta manhã para março, o ganho Y/Y em termos reais (linha preta) foi apenas 2.3%. Isso se compara a 7.3%, 9.3% e 25.4% em novembro, junho e abril de 2021, respectivamente.

Em suma, com a redução da poupança e a inflação correndo bem acima dos ganhos salariais e salariais, o PCE real está sendo fortemente puxado para a linha fixa. Isso porque o que equivalia a uma melancia passando por uma Boa Constrictor agora basicamente saiu da fera.

Mudança Y/Y no PCE nominal e real, março de 2021 a março de 2022

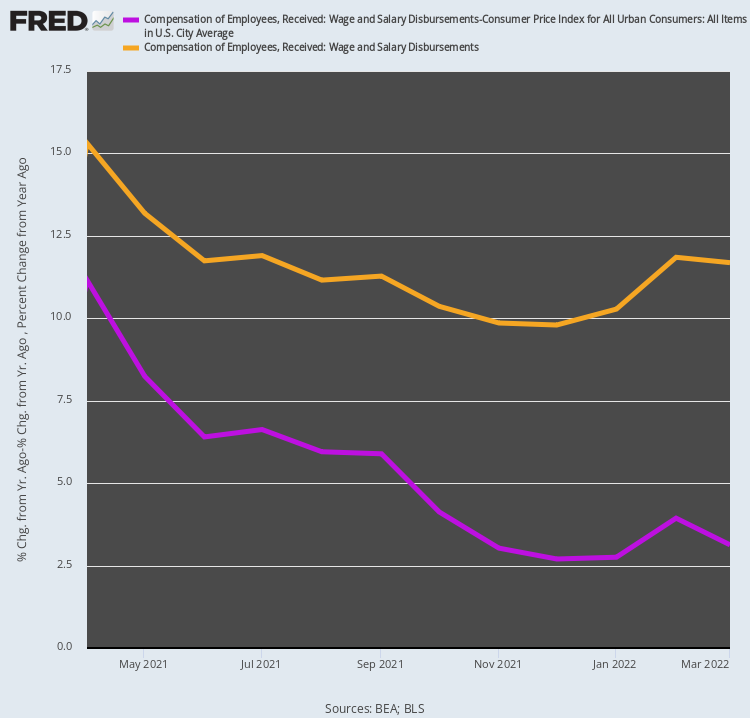

De fato, o relatório de hoje até pôs fim à afirmação de que o crescimento robusto dos salários e vencimentos manterá o setor doméstico alimentado com um poder de compra excessivo. Como aconteceu, de fato, o ganho de 11.7% Y/Y de março em salários agregados e rendimentos salariais divulgados na bolhavision este AM não era exatamente o que foi dito.

Isso porque quando você tira a inflação, o valor Y/Y encolhe para uns 3.1%. Além disso, quando você olha para a tendência desde abril passado, quando os valores nominais e ajustados pela inflação subiram 15.3% e 11.2%, respectivamente, não há muito o que discutir.

Ou seja, enquanto a taxa de crescimento Y/Y dos salários nominais e salários caiu modestos 24%, a taxa de crescimento dos salários reais e da renda salarial caiu 72%. No entanto, é bastante certo que o emprego agregado e o crescimento dos salários continuarão a desacelerar, mesmo com a aceleração da inflação – o que significa que a taxa de crescimento da renda familiar ajustada à inflação continuará a encolher.

Mudança Y/Y nos desembolsos de salários e rendimentos salariais nominais e ajustados pela inflação, abril de 2021 a março de 2022

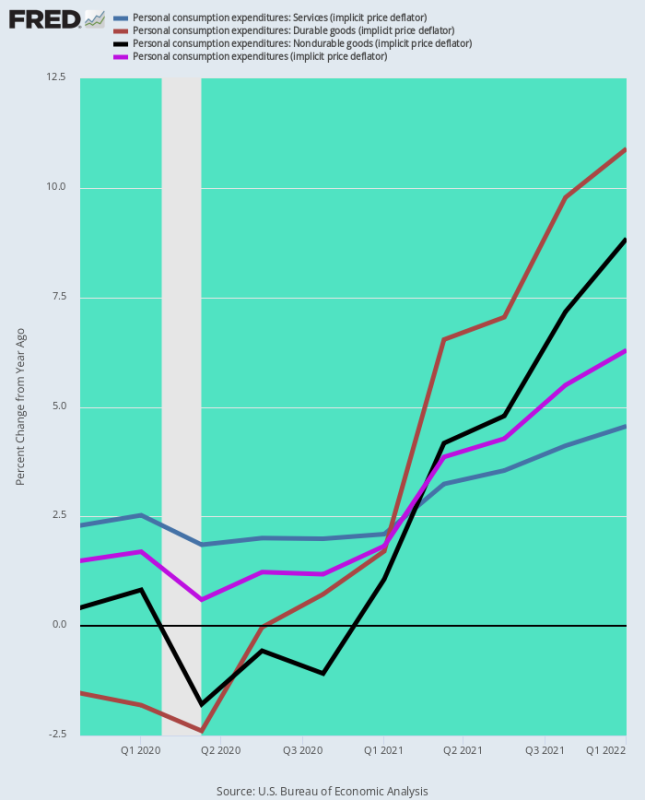

Finalmente, o número de março para a medida de inflação favorita do Fed – o deflator PCE – teve duas implicações claras: primeiro, que a taxa de inflação está se acelerando e, segundo, que o Fed não estará em posição de aliviar sua política anti-inflacionária. postura a qualquer momento.

O gráfico abaixo mostra que o Fed está irremediavelmente atrás da curva de inflação e que sua teoria de “baixa inflação” de longa data era uma mentira completa, apoiada por uma baixa temporária, mas aberrante, na taxa de inflação para bens duráveis e não duráveis.

Assim, os dois bancos de dados abaixo resumem as taxas de inflação Y/Y para os três principais componentes do deflator PCE, bem como o índice geral. A diferença entre os dois períodos é a noite e o dia e, conforme ilustrado pelo gráfico, está piorando.

Alteração do deflator Y/Y a partir do quarto trimestre de 4:

- Serviços PCE: +2.2%;

- Duráveis PCE: -1.5%:

- PCE não duráveis: +0.4%;

- Deflator PCE Total: +1.5%;

Alteração do deflator Y/Y a partir do quarto trimestre de 1:

- Serviços PCE: +4.6%;

- Duráveis PCE:+10.9%;

- PCE Não Duráveis:+8.8%;

- Deflator PCE Total:+6.3%

Dado que a inflação de serviços, que sempre esteve bem acima da meta do Fed, agora dobrou de 2.2% para 4.5% e que as forças que impulsionam tanto os duráveis (disrupções globais da cadeia de suprimentos) quanto os não duráveis (surtos globais de commodities) continuam a se intensificar , o valor do índice de linha de fundo de 6.3% postado para março não tem para onde ir, exceto para cima, e substancialmente.

Assim, a questão permanece. Sob um cenário iminente em que o deflator do PCE está subindo para 10%, é concebível que o Fed possa aliviar a restrição monetária – especialmente durante uma temporada eleitoral em que o GOP estará em gritos de guerra anti-inflação a plenos pulmões?

Mudança Y/Y no deflator PCE e seus principais componentes, Q4 2019-Q1 2022

Achamos que a resposta à pergunta acima é negativa, e isso significa que o golpe iminente no mercado de ações insanamente supervalorizado será bíblico.

Isso porque as taxas de juros vão subir muito acima das expectativas atuais antes que o Fed finalmente consiga estancar a maré inflacionária e enviar a economia para a bebida; e também porque as mentiras superficiais de “crescimento” que justificaram os PEs de outro mundo no setor de tecnologia, e especialmente entre os FANGMAN, já estão começando a se desfazer.

Todo o nosso argumento tem sido de que empresas como Amazon, Google e o resto logo estarão enfrentando a lei de ferro do crescimento do PIB. Ou seja, suas altas taxas de crescimento da última década não são sustentáveis porque se devem a mudanças econômicas pontuais, como a movimentação de dólares de publicidade do legado para a mídia digital e a mudança da distribuição de varejo de lojas físicas para o comércio eletrônico. .

Além disso, a enorme perturbação econômica causada pelos Covid Lockdowns realmente acelerou essas mudanças, trazendo o dia da conclusão e, portanto, o crescimento baseado no PIB, significativamente adiante no tempo.

Os relatórios de ganhos do primeiro trimestre desta semana entre os gigantes da tecnologia validaram esses temas em espadas. Por exemplo, as receitas da Amazon aumentaram apenas 1% durante o primeiro trimestre, em comparação com a expansão de 7% no mesmo período do ano passado. Isso marca a taxa mais lenta para qualquer trimestre desde o colapso das pontocom em 44 e o segundo período consecutivo de crescimento de um dígito para a gigante do comércio eletrônico.

Além disso, a Amazon disse que projeta receita durante o trimestre atual de US$ 116 bilhões a US$ 121 bilhões, abaixo das estimativas médias dos analistas de US$ 125.5 bilhões. Isso significa que o crescimento da receita no segundo trimestre pode cair ainda mais, para entre 3% e% 7 de um ano antes.

Para ter certeza, a Amazon ainda tem a maior fatia do comércio online, cerca de 39%, de acordo com a Insider Intelligence. Mas a empresa de inteligência de negócios também diz que o crescimento no segmento estagnou recentemente e prevê que o crescimento anual das assinaturas Prime nos EUA, que chegou a quase 20%, diminuirá para 2% até 2025.

Do jeito que estava, a Amazon realmente registrou um prejuízo líquido de US$ 3.8 bilhões durante o primeiro trimestre e, mais importante, negativo fluxo de caixa livre de US$ 18.6 bilhões. Portanto, é apenas uma questão de tempo até que ele permaneça $ 1.242 trilhões do valor de mercado (após o banho de sangue de hoje) cai de volta à terra.

A Amazon também não está sozinha. Uma ampla faixa de empresas em todos os setores está enfrentando uma queda nas compras online. Em março, os gastos online nos EUA foram baixo 3.3% de um ano antes, o primeiro declínio desde 2013, de acordo com MasterCard SpendingPulse.

Da mesma forma, as receitas de anúncios do Google diminuíram acentuadamente de 34% em março passado para apenas 22% no período de LTM encerrado em março de 2022, enquanto a receita de anúncios do Facebook desacelerou para apenas 6.1%. Essa foi a expansão mais fraca em 10 anos de história da empresa.

Novamente, os gigantes digitais já absorveram mais de dois terços da receita publicitária, o que significa que, em algum momento não muito distante, o crescimento da receita dobrará para o nível de 2% +/- do setor de publicidade geral. Nesse ponto, os US$ 2.1 trilhões do valor de mercado combinado do Facebook e do Google provavelmente não resistirão ao crescimento de receita e lucro de um dígito baixo.

Então, sim, o relatório de hoje disse à multidão da bubblevision que os gastos do consumidor em março chegaram a 9.1% em relação ao ano anterior e que, portanto, tudo estava bem.

Não era. Nem por uma milha do país.

Republicada a partir de Esquina do Stockman.

Publicado sob um Licença Internacional Creative Commons Attribution 4.0

Para reimpressões, defina o link canônico de volta ao original Instituto Brownstone Artigo e Autor.